設立初年度の役員報酬の支給決定方法と事前確定届出給与

目次

会社設立後、どのように自らの役員報酬を決めて支給すればよいでしょうか?

迷われる経営者も多いと思います。

今回は設立初年度の役員報酬の支給に関する手続と留意点、設立初年度の事前確定届出給与について解説します。

設立初年度の役員報酬の支給決定方法①:資金繰りシミュレーションから

設立時には出資者(通常は代表者個人)の資金を元手にスタートし、登記手続き、設備投資、開業準備、事業所の賃貸借契約などに資金を投じていきます。

当初から売上が見込める場合には収入が立っていきますが、収入が少ない場合には、家賃や従業員給与の支払い、その他ランニングコストに資金が消えていきます。

初めはランニングコストの支払を収入で賄っていくのが厳しいため、事業を回すために必要な資金(運転資金といいます)を、融資などで調達することも検討しましょう。

設立初年度は、事業を軌道に乗せるのが主題です。

資金が回る想定がつき余裕ができそうであれば、自らの役員報酬の支給を検討しましょう。

逆に資金繰りが厳しいと想定されるなら、初年度の役員報酬支給は見送るほうがベターです。

まずは資金繰り重視のシミュレーションを実施しましょう。

会社事業は、言ってみれば「資金の投入」→「資金回収」→「資金の投入」を繰り返し、元手資金を大きくしていくマネービジネスです。

シミュレーション後は実際に資金を回し、事業を軌道に乗せることに力点を置きましょう。

また、利益が出る場合には、発生する税金のことも視野に入れなければならないですが、その点は専門知識が必要になります。早めに顧問税理士と契約し、相談しながら進めていきましょう。

設立初年度の役員報酬の支給決定方法②:設立後3か月以内に支給決定・開始

設立後すぐに役員報酬を支給できるとした場合、どのように支給したらいいでしょうか?

法人税法では、「定期同額給与」という概念があります。

「定期同額給与」に該当する役員報酬の支給は損金(税務上の経費)と認められ、「定期同額給与」に該当しない役員報酬は損金(税務上の経費)と認められないことになっています。

【定期同額給与とは?】

① 毎月、同額の支給であること

② ①の変更や決定は、事業年度開始後3か月以内に行うこと(通常改定の場合)

※ 設立初年度なら、設立後3か月以内に決定し、支給を開始する

つまり、設立初年度すぐに役員報酬を支給したい場合には、設立から3か月以内に毎月の役員報酬の額面金額を決定(臨時株主総会を開催し、議題にて決議)し、決定後に到来する支給日から支給開始することが必要です。

設立初年度の役員報酬の支給決定方法③:役員報酬は毎月同額で

一度決めた役員報酬は、毎月同額を計上していくことが定期同額給与の要件となります。

役員賞与を出したり、残業代や成果報酬などと多めに支給したりすれば、その追加部分は定期同額給与ではないため、損金と認められません。

逆に資金が乏しくなったとして、少なく支給したり、急に無支給としたりした場合にも損金にならない部分が生じてしまいますので、ご注意ください。

損金と認められない役員報酬が生じると、課税所得がその分増加しますので、法人税などの税金が生じる可能性が発生したり、すでに発生している場合は増加したりします。

なお、会計上役員報酬を計上していても、未払となっている場合には別途税務上の問題も生じます。

よくよくご検討のうえ、無理のない月額役員報酬を決定することが重要です。

設立初年度の役員報酬の支給決定方法④:例外的に認められる役員報酬の改定事由

これまで役員報酬の決定や変更は、事業年度開始後3か月以内に行わなければならないとご説明してきましたが、これは「通常改定」のケースに該当します。

通常改定以外にも、以下のような改定であれば、定期同額給与と認められています。

(1) 臨時改定事由

代表取締役と平取締役との間の変更、取締役と監査役との変更、その他職務内容に重大な変更があったことによる役員報酬の増額改定、減額改定。

(2) 業績悪化改定事由

法人の経営状況が著しく悪化したことにより、株主との関係上経営責任とるための役員報酬の減額改定、金融機関との関係上リスケに応じてもらうための役員報酬の減額改定、取引先等への信用維持のための経営改善計画に基づく役員報酬の減額改定(単なる資金繰りの都合ではダメ)。

これらは、かなり特殊なケースですので、初年度から該当することは滅多にないのではないでしょうか。

設立初年度は、あくまでも「通常改定」を基本に捉える必要があります。

設立初年度の役員報酬の支給決定方法⑤:役員賞与でも損金と認められる「事前確定届出給与」

役員に賞与を支給しても「定期同額給与」とならないので損金と認められないと書きましたが、役員賞与を支給しても損金と認められるケース「事前確定届出給与」をご紹介します。

また、事前確定届出給与についてより深く掘り下げた事例紹介記事『事前確定届出給与の届出内容に変更がある場合』も参考にしてみてください。

【事前確定届出給与とは?】

① 株主総会決議にて、支給する役員、支給時期、支給金額を決めている

② ①につき、税務署に対して、以下の提出期限までに届出を提出している(原則)(イ)と(ロ)のうち、いずれか早い日が期限

(イ) 次のいずれか早い方から1か月経過する日

・事前確定届出給与を定めた株主総会の日

・職務執行を開始する日

(ロ) 会計期間開始日から4か月経過する日

・(新設法人)設立日以後2か月経過する日

・(臨時改定事由に該当)次の(ハ)(ニ)のうち、いずれか早い日

(ハ) 上記(イ)の届出期限

(ニ) 臨時改定事由が生じた日から1か月経過する日

③ ①に定めた支給日、支給金額の通りに支給を実施していること

なぜ、事前確定届出給与という制度があるのか?

事前確定届出給与の制度を利用すれば、役員賞与の支給でも損金算入が認められています。

これは役員賞与だけでなく、例えば、非常勤の役員に対し、不定期(半年に1回役員報酬を支給するなど)で支給をするケースにも利用が可能です。

役員報酬はとにかく不適切な所得調整に利用されやすいものです。

この制度の通りに税務署に届出を提出するならば、所得調整に利用されにくく、会社側の便宜上特殊な支給形態も必要とされていることから、この制度が認められているわけです。

事前確定届出給与の提出期限

通常の場合であれば、決算から2か月後の月内に開催される定時株主総会で事前確定届出給与を決議し、それから1か月以内に税務署への届出を提出することが多いです。

設立初年度に限れば、設立から2か月以内に、臨時株主総会を開催して決議し、なおかつ税務署への届出も実施する必要があります。

しかし、設立初年度の状況から、役員賞与を支給できるようなケースはほぼないと考えられ、また支給できるにしても通常通りに毎月同額で支給を続け、第2期から月額支給額をアップさせればいいので、設立初年度での事前確定届出給与を利用するケースは乏しいと思われます。

事前確定届出給与の提出手順については国税庁の事前確定届出給与に関する届出を参考にしてください。

まとめ

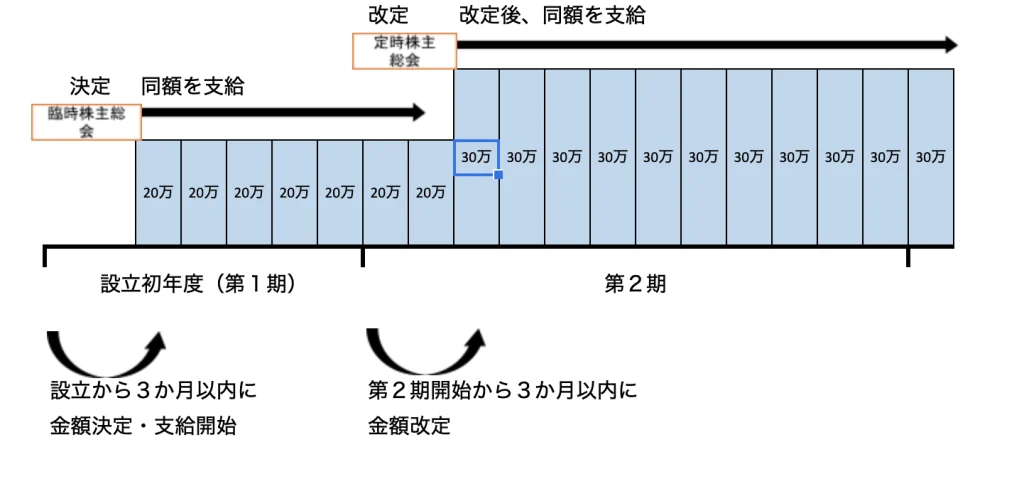

設立から役員報酬の支給の流れを図に表すとこのようになります。

設立初年度から支給するケース

基本的なパターンは上記のようになります。

設立時は、3か月以内に支給決定開始すればいいので、設立後すぐに支給開始しても構いません。

第2期も開始から3か月以内の支給決定開始をすればいいので、第2期の1か月前から改定しても大丈夫です。

その場合には、直前に臨時株主総会を開催して決定する形になりますが、翌年以降もこの時期に改定する流れを守ったほうがよいでしょう。

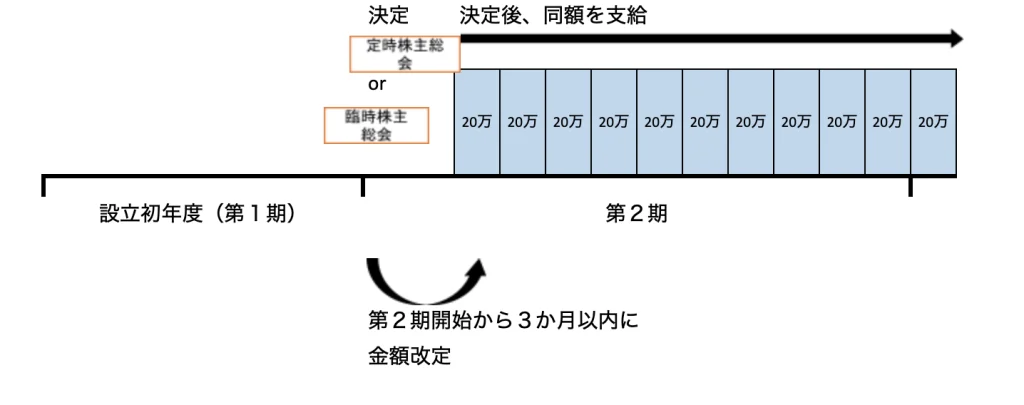

第2期から支給開始するケース

第2期から支給開始する場合、通常の定時株主総会に支給額の決定を行い、当月の支給予定日が未到来であれば当月支給日から支給開始します。(定時株主総会の期日が遅く、当月の支給予定日を経過してしまっていれば、翌月の支給日から支給開始)

なお、第2期の1ヵ月目から支給開始したいのであれば、その直前に臨時株主総会を開催して決定し、1か月目の支給日から開始することも可能です。

この場合には、例年この時期に改定する流れとした方がよいでしょう。

最後に…

役員報酬をいくらに設定するかによっては、その期の利益、ひいては税額にも大きな影響が生じます。

設立初年度は、資金繰りを中心に事業を軌道に乗せることが主題でしたが、役員報酬を支給できるようになってくれば、的確な利益計画も必要とされてきます。

役員報酬を支給するようになれば、社会保険の知識も必要になりますし、所得税の徴収、年末調整や確定申告の問題も生じてきます。

また、個人所得と法人所得とのバランスを検討して、総合的な節税を図るという側面も出てきます。

さらに従業員を雇用すれば、労働に関する問題も生じてきます。

このような点は、是非顧問税理士にご相談頂ければと思います。

よくある質問

事前確定届出給与とは何ですか?

事前確定届出給与とは、経営者や監査役、非常勤の役員や会計参与に対して支給する報酬や賞与額を定め、またそれらを損金に算入することができるメリットのある制度です。しかし、提出期限や条件を満たす必要あるため利用する場合には注意しましょう。

事前確定届出給与を提出するメリットは何ですか?

事前確定届出給与を提出するメリットは役員報酬負担の軽減、役員賞与の損金算入による節税、社会保険料負担の軽減が挙げられますが、無理な対策は逆にデメリットとなりうる為、慎重に検討しましょう。

事前確定届出給与はどこで取得できますか?

国税庁のホームページや税務署から届出書と付表を取得し、議事録とあわせて提出してください。

場所:国税庁のホームページ[手続名]事前確定届出給与に関する届出から

届出書:事前確定届出給与に関する届出書

付表:付表1(事前確定届出給与等の状況(金銭交付用))あるいは、付表2(事前確定届出給与等の状況(株式交付用))

税務署:【神奈川県】

| 税務署名 | 所在地 | 電話番号 | 管轄地域 | 署番号 |

|---|---|---|---|---|

| 厚木 | 〒243-8577 厚木市水引1丁目10番7号 |

046-221-3261 自動音声でご案内します |

厚木市 愛甲郡 | 01231 |

| 小田原 | 〒250-8511 小田原市荻窪440番地 |

0465-35-4511 自動音声でご案内します |

小田原市、南足柄市、足柄上郡、足柄下郡 | 01237 |

| 神奈川 | 〒222-8550 横浜市港北区大豆戸町528番5 |

045-544-0141 自動音声でご案内します |

神奈川区 港北区 | 01211 |

| 鎌倉 | 〒248-8501 鎌倉市佐助1丁目9番30号 |

0467-22-5591 自動音声でご案内します |

鎌倉市 逗子市 三浦郡 | 01225 |

| 川崎北 | 〒213-8503 川崎市高津区久本2丁目4番3号 |

044-852-3221 自動音声でご案内します |

中原区 高津区 宮前区 | 01219 |

| 川崎西 | 〒215-8585 川崎市麻生区上麻生1丁目3番14号 川崎西合同庁舎 |

044-965-4911 自動音声でご案内します |

多摩区 麻生区 | 01221 |

| 川崎南 | 〒210-8531 川崎市川崎区榎町3番18号 |

044-222-7531 自動音声でご案内します |

川崎区 幸区 | 01217 |

| 相模原 | 〒252-5211 相模原市中央区富士見6丁目4番14号 |

042-756-8211 自動音声でご案内します |

相模原市 | 01235 |

| 鶴見 | 〒230-8550 横浜市鶴見区鶴見中央4丁目38番32号 |

045-521-7141 自動音声でご案内します |

鶴見区 | 01215 |

| 戸塚 | 〒244-8550 横浜市戸塚区吉田町2001番地 |

045-863-0011 自動音声でご案内します |

戸塚区 栄区 泉区 | 01209 |

| 平塚 | 〒254-8533 平塚市浅間町9番1号 平塚市役所・平塚税務署 |

0463-22-1400 自動音声でご案内します |

平塚市 秦野市 伊勢原市 中郡 | 01229 |

| 藤沢 | 〒251-8566 藤沢市朝日町1番地の11 |

0466-22-2141 自動音声でご案内します |

藤沢市 茅ヶ崎市 高座郡 | 01227 |

| 保土ケ谷 | 〒240-8550 横浜市保土ケ谷区帷子町2丁目64番地 令和4年7月11日以降、郵送により申告書、申請書等を提出する場合は、以下の宛先に送付願います。 〒236-8551 横浜市金沢区並木3丁目2番9号 東京国税局業務センター横浜南分室 (保土ケ谷税務署) 【参考】 「税務署の内部事務のセンター化について」 |

045-331-1281 自動音声でご案内します |

保土ケ谷区 旭区 瀬谷区 | 01207 |

| 緑 | 〒225-8550 横浜市青葉区市ケ尾町22番地3号 |

045-972-7771 自動音声でご案内します |

緑区 青葉区 都筑区 | 01213 |

| 大和 | 〒242-8567 大和市中央5丁目14番22号 |

046-262-9411 自動音声でご案内します |

大和市 海老名市 座間市 綾瀬市 | 01233 |

| 横須賀 | 〒238-8565 横須賀市新港町1番地8 横須賀地方合同庁舎3階・4階 |

046-824-5500 自動音声でご案内します |

横須賀市 三浦市 | 01223 |

| 横浜中 | 〒231-8550 横浜市中区山下町37番地9号 横浜地方合同庁舎 令和3年10月25日以降、郵送により申告書、申請書等を提出する場合は、以下の宛先に送付願います。 〒236-8551 横浜市金沢区並木3丁目2番9号 東京国税局業務センター横浜南分室 (横浜中税務署) 【参考】 「税務署の内部事務のセンター化について」 |

045-651-1321 自動音声でご案内します |

中区 西区 | 01201 |

| 横浜南 | 〒236-8550 横浜市金沢区並木3丁目2番9号 令和3年10月25日以降、郵送により申告書、申請書等を提出する場合は、以下の宛先に送付願います。 〒236-8551 横浜市金沢区並木3丁目2番9号 東京国税局業務センター横浜南分室 (横浜南税務署) 【参考】 「税務署の内部事務のセンター化について」 |

045-789-3731 自動音声でご案内します |

南区 磯子区 金沢区 港南区 | 01203 |

One Response