ウェブサイト製作費用の税務上の取扱い

目次

自社ホームページ等のウェブサイトの製作費用は、経費になるのでしょうか?

自社サイトの製作費用は、そのサイトの種類、運用方法、金額により、経費になるもの、ならないもの(資産計上して減価償却する)ものに分かれるため、注意が必要です。

以下、法人を想定してご説明します。

ウェブサイト製作費用は、種類と金額で処理が分かれる

まず、ウェブサイトの種類を以下のように分類します。

Ⅰ 複雑なプログラムを組み込んだもの

自社商品の検索機能あり、オンラインショッピング機能あり、会員用のパスワードによるログイン機能あり、予約機能あり、動画埋込機能あり、ゲーム機能あり etc

Ⅱ 複雑なプログラムを組み込まないもの

会社案内、サービス案内などのテキスト・動画・画像が埋め込まれた一般的な情報提供・広告サイト

Ⅲ 複雑なプログラムを組み込んでいるか明確に区分できないもの

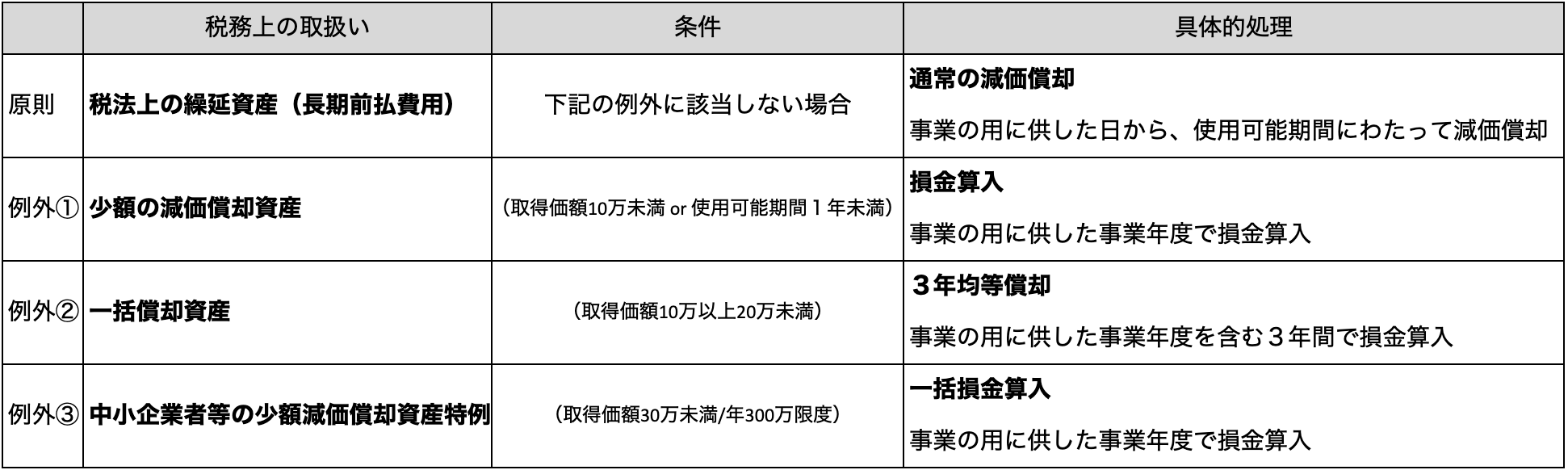

Ⅰ 複雑なプログラムを組み込んだウェブサイト製作費用

※例外③は、租税特別措置法上の時限的な特例措置です。2021年11月現在では、平成18年4月1日から令和4年3月31日までの間に事業の用に供したものが対象とされています。適用対象法人は、「中小企業者等」とされていますが、資本金1億以下(大規模法人の子会社を除く)や資本金がない法人のうち従業員数1,000人以下の法人とされています。詳細は下記URLを参照

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5408.htm

また、申告時には確定申告書等に少額減価償却資産の取得価額に関する明細書(別表16(7))を添付して申告することが適用要件となっているので注意が必要です。

Ⅱ 複雑なプログラムを組み込まないウェブサイト製作費用

以下の2つに分かれます。

1. 頻繁に更新するウェブサイト

「広告宣伝費」などの科目で、

そのウェブサイトを事業の用に供した事業年度で損金算入(経費)できます

2. 1年以上更新しないウェブサイト

※原則の「使用可能期間」については、規定が存在しませんので、会社独自で決定せざるを得ませんが、本来的には将来収益の獲得に貢献できる期間を合理的に見積もることになります。

※例外③は、租税特別措置法による時限的な特例措置です。上記を参照ください。

Ⅲ 複雑なプログラムの組み込みが明確に区分できないウェブサイト製作費用

「Ⅰ 複雑なログラムを組み込んだウェブサイト製作費用」と同じ取扱いとなります。

上記を参照ください。

資産計上の取得価額はいくら?

ウェブサイトの製作にあたっては、様々な経費が別々に生じることが多いと思います。

上記の通り、損金(経費)になるものと、資産計上にしなければならないものに分かれる関係上、資産計上する金額である「取得価額」の範囲についてもルールがあります。

具体的には、以下のそれぞれのものは、ウェブサイトの取得価額に含まれます。

- 外部委託の場合 …製作請負費用、調整、修正のために要した費用で、運用開始までに生じたもの

- 自社製作の場合 …製作等に要した素材費用、労務費、経費、その他運用開始までにサイト構築のために直接的に生じたもの

ただし、計画変更等により仕損じとなったため不要となったことが明らかである費用については、取得価額に算入せず、損金として処理することが可能です。

既存サイトの修正・改修のための費用は?

以下の2つに分かれます。

新機能の追加、機能向上のための修正・改修費用

新機能、向上された機能が「複雑なプログラム」に該当する場合には、当初のサイト製作費用の処理に関係なく、その修正は「複雑なプログラムを組み込んだウェブサイト製作」を新たに実施したものとして取り扱われます。

「Ⅰ 複雑なプログラムを組み込んだウェブサイト製作費用」を参照ください。

このような修正に当たらない場合には、以下の②を参照ください。

障害除去、現状の効用維持の範囲内でのメンテナンス費用

「広告宣伝費」や「修繕費」などの科目で

修正作業を実施し、納品完了した事業年度において、損金算入(経費)できます

ウェブサイト製作関係の費用は、すべて経費で処理できるものと思いこみがちですが、内容と運用方法、金額により複雑な判断が必要になることがお分かりいただけたと思います。

さらに異なる条件や詳細な判断、それぞれの処理による業績や税金への影響などは、是非税理士にご相談ください。